配偶者がいるなら必ず知っておきたい配偶者控除は、うまく使えばウン億円もの遺産を配偶者へ無税で相続することもできる強力な控除です。

ケーススタディも交えて計算方法と仕組みを解説していきます。

【用語説明】

・課税対象額

プラスの遺産から相続する負債や葬式費用、生命保険非課税枠などを差し引いた金額

・課税価格の基礎控除

3,000万円+600万円×相続人数

・課税遺産総額

課税対象額から基礎控除額を差し引いた金額

・各相続人の取得金額

課税遺産総額 × 法定相続分

配偶者控除の概要

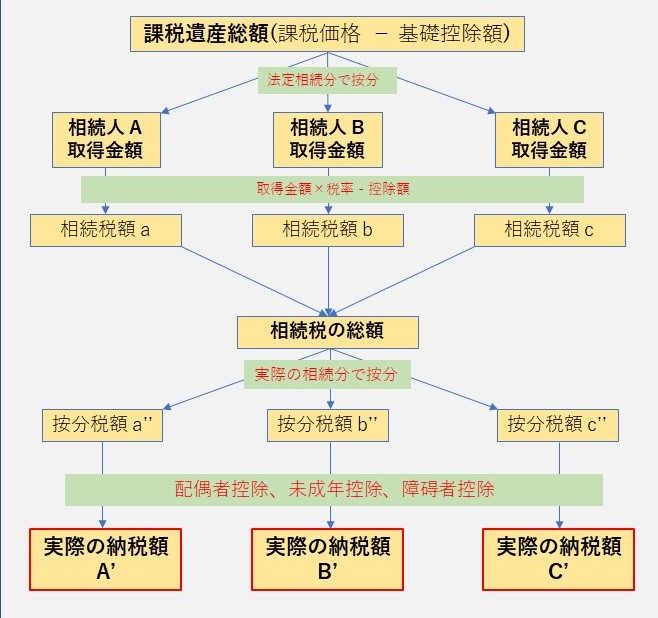

相続税の配偶者控除とは、配偶者が相続した遺産をもとに算出した税額から、計算によって求める控除額分を差し引くというものです。

結論から言うと、

配偶者が相続する遺産の

課税対象額が1億6,000万円以下、もしくは法定相続分以下なら配偶者の相続税がゼロになる

という非常に大きな控除です。

この控除を利用すれば、課税対象の総額が1.6億円以下であれば、遺言によりそのすべてを配偶者に無税で相続させることもできますし、極端な話、法定相続人が配偶者のみであれば100億円の遺産をそのまま全て無税で相続させることも可能になるため、配偶者が相続税を支払うことは多くないとも言えるでしょう。

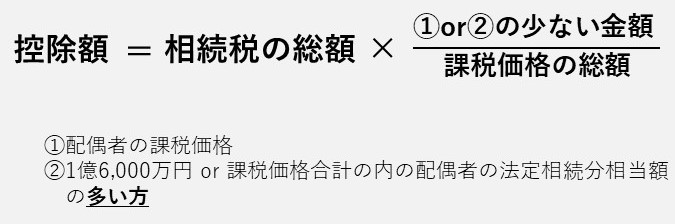

配偶者控除の控除額の計算式は以下の通りです。

前述の通り、配偶者が相続した課税対象の財産が1.6億円以下か法定相続分以下ならば相続税はゼロになりますし、それ以上の相続をしたとしても大幅に控除が可能になっています。

適用条件

- 戸籍上の配偶者であること

- 相続税の申告期限までに遺産分割が完了していること

- 相続税の申告書を税務署に提出すること

上記が配偶者控除を受ける条件になっています。

特に注意したいところは、上の2項目です。

戸籍上の配偶者ということは、籍を入れていない内縁の妻などは適用条件外になります。

※内縁の妻は法定相続人にもなりませんが、遺言により相続する(遺贈という)ことは可能です。

また、遺産分割協議は相続発生から原則10ヶ月以内に完了していないといけないという期限の定めがあります。

▼相続の手順や各手続きの期限についてはこちらの記事をご覧ください▼

法定相続分のおさらい

相続税の計算をするには、各相続人の法定相続分の概念が必須です。

相続人が配偶者以外にもいる場合の法定相続分は下図のようになります。

仮に配偶者と子2人の計3人で相続をする場合は、子の法定相続分1/2を子2人で割り、

配偶者1/2、子1/4ずつ、となります。

ケーススタディ

※相続税の計算手順についてはこちらの項目をご覧ください。

●配偶者と成年者の子2人の計3人で法定相続分通りに相続する場合

遺産の課税価格1億円

基礎控除=3,000万円+600万円×3人=4,800万円

| 法定相続 | 配偶者1/2,子1/4,子1/4 |

| 実際の相続割合 | 配偶者1/2,子1/4,子1/4 |

| 各人の課税価格 | 配偶者5,000万円,子2,500万円,子2,500万円 |

| 課税遺産総額 | 5,200万円(1億円 – 4,800万円) |

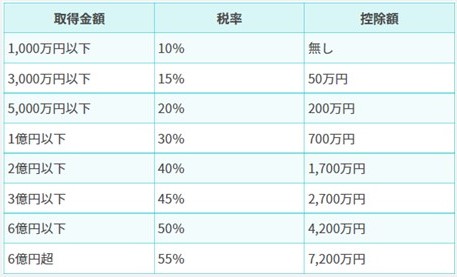

| 各人の取得金額 | 配偶者2,600万円,子1,300万円,子1,300万円 |

| 各人の仮の相続税額 | 配偶者340万円,子145万円,子145万円 |

| 相続税の総額 | 630万円 |

| 相続割合按分の税額 | 配偶者315万円,子157.5万円,子157.5万円 |

| 実際に納付する税額 | 配偶者ゼロ,子157.5万円,子157.5万円 |

| 家族の納税総額 | 315万円 |

配偶者の課税価格5,000万円 < 1.6億円

配偶者控除額=相続税総額630万円×配偶者の課税価格5,000万円/課税価格の合計1億円=315万円

按分税額315万円 – 配偶者控除315万円=0円

●配偶者と成年者の子2人の計3人で相続分を変えて相続する場合

遺産の課税価格1億円

基礎控除=3,000万円+600万円×3人=4,800万円

| 法定相続 | 配偶者1/2,子1/4,子1/4 |

| 実際の相続割合 | 配偶者8/10,子1/10,子1/10 |

| 各人の課税価格 | 配偶者8,000万円,子1,000万円,子1,000万円 |

| 課税遺産総額 | 5,200万円(1億円 – 4,800万円) |

| 各人の取得金額 | 配偶者4,160万円,子520万円,子520万円 |

| 各人の仮の相続税額 | 配偶者632万円,子52万円,子52万円 |

| 相続税の総額 | 736万円 |

| 相続割合按分の税額 | 配偶者588.8万円,子73.6万円,子73.6万円 |

| 実際に納付する税額 | 配偶者ゼロ,子73.6万円,子73.6万円 |

| 家族の納税総額 | 147.2万円 |

配偶者の課税価格8,000万円 < 1.6億円

配偶者控除額=相続税総額736万円×配偶者の課税価格8,000万円/課税価格の合計1億円=588.8万円

按分税額588.8万円 – 配偶者控除588.8万円=0円

配偶者の相続分を法定相続分よりも多くすることで納税総額が半分以下になりました!

二次相続に注意

ただし、目先の納税額が安くなるからと言ってやみくもに配偶者の相続ウェイトを重くし過ぎるのは良くない場合もあります。

一般論ですが、親は子よりも早く亡くなる可能性が高いでしょうし、高齢だった被相続人の配偶者は同じく高齢な可能性が高いため、遠くない将来にもう一度相続(二次相続)が発生する可能性があります。

一次相続で配偶者が多く相続しすぎていると、その配偶者が亡くなったときの子の相続税負担が大きくなるかもしれません。

上図のように相続税は累進課税のため、例えば1億円を一回の相続で子に相続するよりも、5,000万円ずつの2回に分けて相続する方が子の納税総額は小さくなるわけです。

子が18歳未満の未成年者であれば配偶者控除のように「未成年者控除」も利用できます。

現金、有価証券、不動産など、相続財産が何かによっても損をしない相続の仕方が変わりますが、どうすれば大切な財産をより多く残していけるか、税理士などの専門家と相談して慎重に決めることをおすすめします。

コメント