答えは6倍!

と思ってしまった方は残念ながら間違いで、実際には4.2倍程度が正解になります。

建物が建っている土地の固定資産税の一般的な計算式は、

固定資産税=固定資産税評価額×1/6×1.4%

※1/6は住宅用地の軽減特例

※1.4%部分は自治体によって差あり

都市計画税=固定資産税評価額×1/3×0.3%

※1/3は住宅用地の軽減特例

※0.3%部分は自治体によって差あり

なので、更地で住宅用地の軽減特例が使えなくなったら固定資産税は6倍高くなる!都市計画税は3倍高くなる!と考えがちですが、

実際の固都税額の計算には負担調整措置というものが存在します。

この記事では負担調整率ごとに計算方法の具体的な解説と、実際の税額を比較していきます。

※税率を掛けることで税額が求められる「課税標準額」と土地の「評価額」とが出てきますが、課税標準額は評価額に一定の計算式を適用することで求める額ですので、混同しないように注意してください。

■土地の負担調整措置とは

土地の評価額は、地価の下落や高騰の影響を受けて上下しますが、昭和60年代のバブル経済により地価が急激に上昇したときには、公示価格の上昇に評価額が追い付かず、2つの乖離が大きくなりました。

そこで平成6年からは、宅地の評価額を地価公示価格の7割程度で評価する方式が取られることになりました。

これが現代の一物四課の考え方に反映されています。

この結果、多くの土地の固定資産税評価額が一気に上がることになったため、これに伴う税負担の急激な上昇を抑えるために、課税標準額を調整する仕組みとして負担調整措置が導入されることになりました。

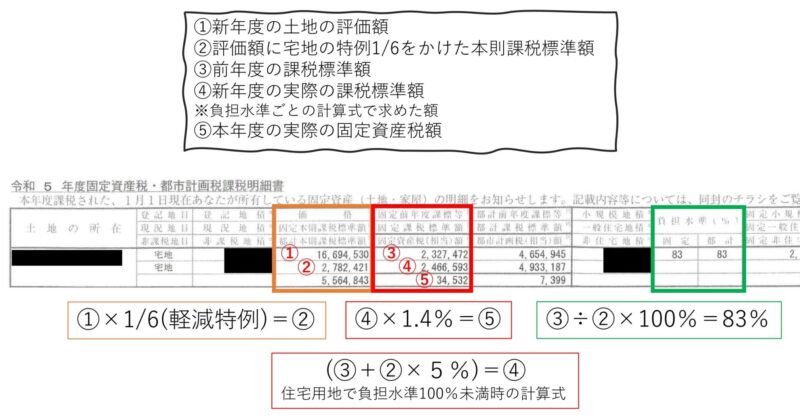

新年度の評価額に対する前年度の課税標準額の割合を負担水準(%)とし、一定水準を上回るか下回るかで固都税の計算式が変わります。

結果、負担水準が高い土地では税負担を下げ、逆に負担水準が低い土地では緩やかに税負担を上昇させることになります。

負担水準=前年の課税標準額 ÷ (新年度評価額 ×軽減率)× 100%

■計算方法の比較

住宅が建っている住宅用地と、更地や商業地のような非住宅用地とで、負担水準の基準や計算方法が異なります。

①住宅が建っている宅地の場合(=住宅用地)

土地の上に住宅が建っている状態の宅地の場合は、固定資産税と都市計画税の課税標準額が軽減される特例が用意されています。

| 要件 | 軽減率 (固定資産税) | 軽減率 (都市計画税) |

|---|---|---|

| 小規模住宅用地(住居1戸について200平方メートル以下の土地) | 1/6 | 1/3 |

| 一般住宅用地(200平方メートルを超えた分から住居の床面積の10倍までの土地) | 1/3 | 2/3 |

| 市街化区域農地(市街化区域内の農地で生産緑地地区の指定を受けたものは除外) | 1/3 | 2/3 |

↓

上記軽減率を負担水準の計算式に入れ、負担水準を求めます。

負担水準=前年の課税標準額 ÷ (新年度評価額×軽減率) × 100%

↓

・負担水準が100%以上の場合

「前年の課税標準額」≧「新年度評価額×軽減率」の場合は下記の計算式で固都税を求めます。

固定資産税=新年度評価額×軽減率×1.4%

都市計画税=新年度評価額×軽減率×0.3%

例えば前年度が更地状態だった場合、前年度の課税標準額は軽減を受けておらず「新年度評価額×軽減率」よりも高い=負担水準が100%以上になる可能性が高いため、軽減を受けられる新年度の固都税は前年度よりも安くなります。

また前年度から住宅が建っており、かつ地価に変動がない(土地の評価額に変化がない)場合は、負担水準がちょうど100%になるため、上記計算式を適用すると前年度と新年度の税額は同じになります。

・負担水準が100%未満場合

「前年の課税標準額」<「新年度評価額×軽減率」の場合は下記の計算式で固都税を求めます。

固定資産税={前年度課税標準額+(新年度評価額×軽減率×5%)}×1.4%

都市計画税={前年度課税標準額+(新年度評価額×軽減率×5%)}×0.3%

ただし、上記式内の課税標準額={前年度課税標準額+(新年度評価額×軽減率×5%)}が(新年度評価額×特例率)に対して上回る場合は、課税標準額を「新年度評価額×軽減率」とし、20%を下回る(=新年度評価額が暴騰している)場合は課税標準額を20%相当額になるように調整します。

・②商業地や更地、雑種地の場合(=非住宅地)

更地では住宅用地の軽減率が適用されないため、負担水準の計算式は

負担水準=前年の課税標準額 ÷ 新年度評価額× 100%

になります。

負担水準ごとの負担調整処置の違いは以下の通りです。

| 負担水準 | 負担調整措置 |

|---|---|

| 60%未満 | 前年度の課税標準額に今年度評価額の5%を加算 |

| 60%以上70%以下 | 前年度の税額が据え置かれる |

| 70%超 | 本年度の評価額の70%相当額を課税標準額として計算する |

現代ではバブル経済のような短期間での地価の急激な変化は起こっておらず、ほとんどの場合で負担水準は70%以上になります。

(新年度評価額が前年度課税標準額の1.4倍になってもなお70%超です。)

これを基に計算式を作ってみると下記のようになります。

- 70%超

固定資産税=新年度評価額×0.7×1.4パーセント

都市計画税=新年度評価額×0.7×0.3% - 60%以上70%未満

固定資産税=前年度課税標準額×1.4パーセント

都市計画税=前年度課税標準額×0.3%

※前年度の税額が据え置きされるということです。 - 60%未満

固定資産税=(前年度課税標準額+新年度固定資産評価額×5パーセント)×1.4パーセント

都市計画税=(前年度課税標準額+新年度固定資産評価額×5パーセント)×0.3パーセント

■実際に計算してみる

それでは、新年度と前年度の固定資産評価額が共に1,000万円で、負担水準が70%超だったと仮定して、住宅が建っている場合と更地の固定資産税・都市計画税を計算してみます。

- 住宅あり

固定資産税=1,000万円×1/6×1.4%=23,333円

都市計画税=1,000万円×1/3×0.3%=10,000円 - 更地

固定資産税=1,000万円×0.7×1.4%=98,000円

都市計画税=1,000万円×0.7×0.3%=21,000円 - 比較

固定資産税:98,000円÷23,333円=4.20倍

都市計画税:21,000円÷10,000円=2.10倍

ということで、地価の急増減がなかった場合、更地の固定資産税と都市計画税は、住宅が建っている場合と比べてそれぞれ約4.2倍、2.1倍になることが分かりました。

実際には、小規模住宅用地の都市計画税が1/2になる特例や、東京23区のように小規模非住宅用地の税額2割控除などの特例が用意されている場合がありますが、いずれにしても更地にしても税額が6倍になるようなことはないと言えます。

■固都税を安くする一工夫

その土地に住宅が建っているか更地になっているかを判定されるのは毎年1月1日です。

要するに1月1日時点で建物がある状態にしておけば、住宅用地として軽減が利用できるため固都税が安くなるのです。

住宅の建て替えを検討しているのであれば、既存建物の解体は1月1日以降に行い、来年の1月1日までに新建物が建っている状態にすれば、判定日時点ではともに住宅が建っていることになるため、2倍や4倍の税金を納める必要がなくなります。

ちなみに、住宅の有無を判断するのは登記の有無ではなく、実際に雨風がしのげる建物が建っているかという実情が優先されます。

1月1日時点で建築が完了しておらず登記ができなくても、上棟していて屋根があり、雨風がしのげる状態になってさえいれば、住宅用地の軽減が使える場合があります。

税金のことを最終的に判断するのは行政なので断言はできませんが、建築スケジュールが年をまたぎそうな場合には、1月1日時点での上棟を証明する書類や写真等を根拠として用意しておくと、いいことがあるかもしれませんよ。

コメント