マイホーム購入後に転勤になる、というのはよく聞く話です。

住宅ローン名目で低金利でお金を借りて不動産を購入し、実際は賃貸として運用するという、いわゆる不正融資が大きな問題になったことは記憶に新しいかと思いますが、しかしながら、転勤などでどうしても自宅に住むことができなくなることもあり、空き家にして住宅ローンだけ払うのは厳しいので貸したい、という方は実に多くいます。

住宅ローンを組んでいる状態で転勤が決まったらどうすればいいでしょうか?

また、住宅ローン控除はどうなるでしょうか?

絶対に避けたいのは、「銀行に黙って賃貸に出す」ということです。

今回は転勤時にマイホームを賃貸に出す方法、売却する方法、注意点についてまとめます。

■転勤が決まった場合の選択肢

単身赴任なら住宅ローンを引き続き利用できる

生計を共にしている家族が家に残る単身赴任では、所有者が引き続き住んでいるとみなされて住宅ローンは引き続き利用することができ、住宅ローン控除を受けることもできます。

ただし転居前に税務署へ届け出る必要があります。

また、誤解を生まないために念のため金融機関には事前に報告をしておくようにしましょう。

詳細は国税庁のページをご覧ください▼

売却を選択する基準と事前準備

・転勤の期間が不透明な場合

・高値売買ができそうな市況

上記のような場合は売却をするのも良いでしょう。

ただし、売却価格よりも残債額が多いオーバーローン状態で、手持ち資金と合わせてもローンが完済できない場合は任意売却を除いて売却することができないため注意が必要です。

借入額によりますが、ローンを借りて間もない間はオーバーローン状態になっていることが多いので、完済に足りない分の資金がなければ売却は難しいでしょう。

・転居前に売却準備を

転勤辞令から転勤するまでの間に十分な時間がないことが多いことから、遠隔地に住んだ状態で売却活動を進める可能性が高くなるでしょう。

ことあるごとに戻ってくることが難しいことが予想される場合、急な契約に立ち会えないなどの可能性がある場合は仲介会社と相談し、転居前に、

・家関係の鍵を預けておく

・物件状況報告書、設備表を作成しておく(仲介会社が雛形を持っています)

・仲介会社に登記識別情報(権利書)のコピーを渡しておく

などの準備を事前にしておくこともお勧めします。

具体的な売却手順、必要書類等はこちらの記事を参照ください▼

賃貸に出す

・転勤が決まったけど、将来的には戻ってきて住みたい。

・転勤期間が決まっていて、数年後に戻ってくる見込みがある。

いずれの場合でも、必ず借入先の金融機関に相談をするようにしてください。

金融機関によっては、転勤や介護などのやむを得ない事情で長期間住むことが難しくなった場合でも引き続き住宅ローンを貸し続けてくれることがあります。

・賃貸にするなら定期借家にする

賃貸の契約には普通賃貸借契約と定期借家契約があります。

普通賃貸借契約は2年間の更新制で、借主が住み続けたい場合は基本的に契約更新を拒むことができない契約になっています。

そのため転勤が終わって帰ってきても家から賃借人が出て行ってくれないという困ったことになる可能性が高いです。

一方定期借家契約は、1~数年間の期限を決めて更新不可な契約を結ぶことができます。

借主は長く住むことができないため、普通賃貸借契約よりも割安な賃料設定にしないといけませんが、転勤期間がある程度決まっているようであれば、期限満了で確実に空室になる定期借家として貸し出すようにしましょう。

また、定期借家契約は更新はできませんが、両者の合意によって再契約することはできます。

転勤期間が不透明な場合は、短めの期間で契約をしておいて、必要により再契約もしくは再募集をするようにしておくと良いと思います。

・賃貸に出すメリット

賃貸に出す最大のメリットは、住宅ローンの返済を他人が肩代わりしてくれることです。

もちろん家賃で毎月の返済額がペイできるかは別ですが、賃借人が自分の資産形成をしてくれていると考えるとありがたい限りです。

管理面での手間が発生することです。

例えば貸している家が漏水を起こしたり家賃の滞納があった場合、賃借人からの報告に対して自分で対応するのは大変かもしれません。

そのため管理会社に管理代行をお願いすることが多いですが、管理費用として賃料の5%前後の手数料が発生します。

・賃貸に出すデメリット

もし途中で転勤期間が大きく伸びたり将来的に戻ってくることが難しくなった、別の家に住みたくなった場合は売却が選択肢に入ってきますが、

賃借人が入っている状況では市場価格が大幅に下がります。

賃料収入を得ている投資物件(オーナーチェンジ物件)としての販売になるので、買主は住宅ローンを使えず自分で住むこともできませんし、そもそも賃借人が入っている状況では内覧ができないことから、売却価格を相当下げないと売るのは難しいです。

定期借家契約で賃借人が出た(出る予定が決まった)タイミングで、通常の居住用物件として売却する方が間違いなく高く売れます。

また賃貸に出すことで管理面での手間が発生することもデメリットです。

例えば貸している家が漏水を起こしたり家賃の滞納があった場合、賃借人からの報告に対して自分で対応するのは大変かもしれません。

そのため管理会社に管理代行をお願いすることが多いですが、管理費用として賃料の5%前後の手数料が発生します。

賃貸にしていることがバレるきっかけ

「賃貸にしていてもバレないでしょ?」という意見も聞きますが、

低金利の住宅ローンで購入した家を賃貸にする不正投資が以前から問題視されていて、ここ数年の間にもニュースになるほど大々的な問題になったことなどから、定期的な居住実態の見回りをするなど、金融機関もかなり厳しくチェックをするようになっています。

また、近隣住民からのタレコミでバレることもあるようです。

無断で賃貸にしていた人は罪の意識が低いことが多いようですが、この問題は思っている以上に深刻で人生を左右する問題になりかねないので、正しい判断をするようにしましょう。

賃貸に出したら住宅ローン控除はどうなる?

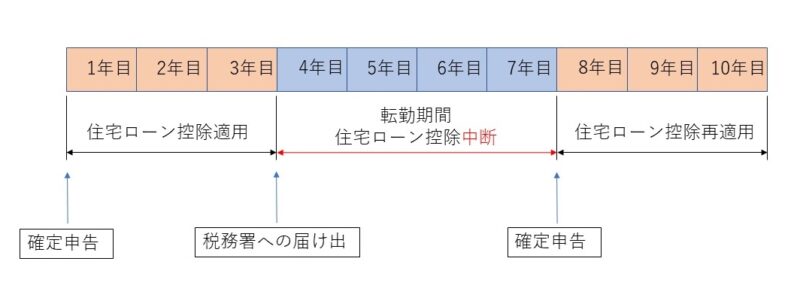

転勤などやむを得ない状況で一時的に住めなくなる場合、非居住期間中の住宅ローン控除は利用できませんが、当初のローン控除期間内に帰ってきたら残りの期間は住宅ローン控除を再利用することができます。

そのためには転居前に税務署に届け出ることと、再適用時に確定申告が必要になります。

住宅ローン控除期間中に転勤する場合は、管轄の税務署に相談して必要な手続きをするようにしましょう。

詳細については国税庁のページもご覧ください▼

まとめ

・オーバーローン状態の場合は賃貸へ(定期借家契約を強くお勧めします)

・アンダーローン状態であれば売却も可能(賃借人が住んでいる状況では市場価格が大きく下がる)

・税務署に届け出ることで住宅ローン控除の中断、再開も可能

・借入先の金融機関に黙って賃貸に出すことは絶対に避けましょう。

住んでいないことがバレた場合は一括返済を求められるなど非常に大きなリスクがあります。

コメント