住宅ローンを組む際には元利均等返済と元金均等返済のどちらかを選ぶことになりますが、この違いがよく分からない人も多いのではないでしょうか?

今回は2つの返済方法の特徴の説明と、どちらが得になるのかについて解説します。

2種類の返済方法

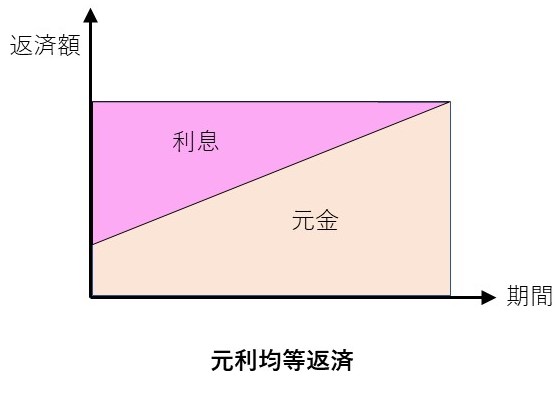

元利均等返済

返済額が毎月一定で、現在多くの人が選んでいる返済方法です。

※金融機関も元利均等返済を前提に提案してきます。

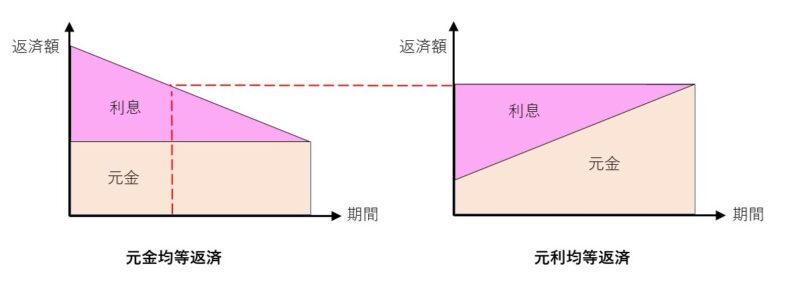

毎月の返済額は「元金分の支払い」と「利息」の合計値ですが、元利均等返済を始めたばかりのころは返済額に占める利息割合が高いく、元金の減りが遅いのが特徴です。

割合のイメージは下図のようになります。

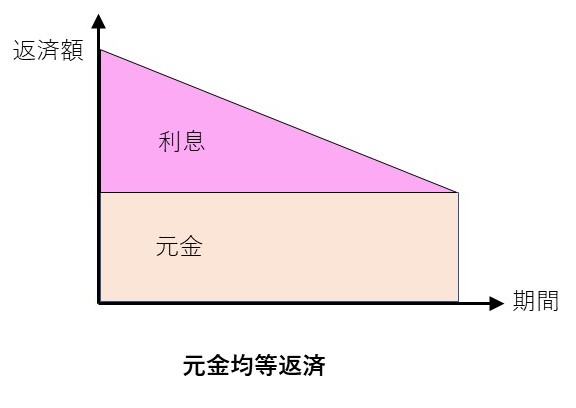

元金均等返済

毎月の返済額に占める元金の額を一定にするのが元金均等返済です。

返済額は元金分の支払いと利息の合計のため、元金の減少に伴い利息の額も下がっていき、結果的に毎月の返済額は右肩下がりに徐々に安くなっていくのが元金均等返済の特徴です。

また金額、利息、返済期間を同条件で借りた場合、借入からしばらくの間は元金均等の方が毎月の支払額が多くなります。

どちらが得か?

借入金額:4,000万円 借入期間35年 ボーナス返済なし

上記条件で金利を変えた2つのケースを考えていきます。

金利0.5%(低金利)

| 元利均等 | 元金均等 | 差額 | |

|---|---|---|---|

| 初回返済額 | 103,834円 | 111,905円 | |

| 17年経過時返済額 | 103,834円 | 103,810円 | |

| 30年経過時返済額 | 103,834円 | 97,619円 | |

| 総返済額 | 43,610,136円 | 43,508,333円 | |

| 総支払利息 | 3,610,136円 | 3,508,333円 | 101,803円 |

35年かけて返済した場合、元金均等返済の返済月額は、返済開始から17年後に元利均等返済の月額よりも安くなり、最終的な総返済額では元金均等返済の方が約10万円安くなりました。

特に都市部では35年かけて完済する前に買い替える傾向にあることと、35年間での差額が10万円程度なのに対し、当分は返済月額が数千円高い状態になることの家計への影響を天秤にかけると、元利均等を選ぶ人が多いこともうなずけるのではないでしょうか。

金利2.0%(高金利)

| 元利均等 | 元金均等 | 差額 | |

|---|---|---|---|

| 初回返済額 | 132,505円 | 161,905円 | |

| 17年経過時返済額 | 132,505円 | 129,524円 | |

| 30年経過時返済額 | 132,505円 | 111,270円 | |

| 総返済額 | 55,651,924円 | 54,033,333円 | |

| 総支払利息 | 15,651,924円 | 14,033,333円 | 1,618,591円 |

金利が高くなると総支払利息の差額が161万円にまで広がりました。

元金均等返済の当初返済月額は元利均等返済より3万円高くなるとは言え、元金均等返済を選ぶメリットが大きくなることが分かります。

強みと弱み

元利均等返済の強みは、当初十数年間は元金均等返済よりも返済月額が少ない事です。

若い世代でまだ家計に余裕が生まれづらい状況では、当面の負担が軽減される元利均等は支持されやすいでしょう。

元利均等返済の弱みは、元金の減りが遅い分、変動金利で組んだ場合に、金利上昇による総返済額への影響を受けやすいことです。

利息は残っている元金部分にかかるため、将来の金利上昇を考慮するならば、元金の減りが早い元金均等の方が利息の上昇幅が小さいため有利と言えます。

ただし、変動金利でローンを組む場合、元金均等返済では金利上昇による家計への負担を減らすための5年ルールや125%ルールが適用されない点だけは十分に考慮しておきたいところです。

まとめ

・元利均等返済は元金均等返済よりも当初十数年間の返済額が少ない。

・高金利状態では、返済総額の点で元金均等返済のメリットが大きい。

・金利上昇による総返済額への影響を受けづらいのは元金均等返済。

・元金均等返済では金利上昇時の5年ルールと125%ルールが適用されない。

・元金を早く減らしたければ余剰資金で繰り上げ返済という方法もあるので、家計への負担を均一化したい場合は元利均等で問題ないかと思います。

コメント