不動産を取得、売却、相続、保有するには様々な税金がかかります。

税の専門家ではない仲介業者は責任が取れないため、どうしても税金の具体的な部分について明言を避ける傾向にあり、契約前の「諸費用計算書」に含まれていない項目があったり、結局最後まで説明がないまま取引が完了することもあります。

実際には知らないと損をしたり後で払えなくて困ることもある不動産の税金。

基本的な登記費用をはじめ、取得時、売却時、維持費に関わる税金についてまとめました。

■登記に関わる税金

不動産を取得したり売却した場合には、権利関係の反映のために登記が必要です。

登記費用=登記別の登録免許税+司法書士手数料です。

登記の種類によって税率が細かく設定されており、期限付きですが自己居住用住宅(マイホーム)の登記では税率が優遇されていたり、売買なのか相続なのか贈与なのかによって必要な登記の種別が変わったりと、内容が複雑で完全に理解するのは少し大変です。

しかし極稀に、司法書士から届いた登記の見積もりに不可解な点があると相談を受けることもあり、せめてどんな時にどんな登記が必要なのかは理解しておいて損はないでしょう。

各種登記の税率、軽減要件等についてこちらの記事で詳しく解説してあります▼

■不動産の取得・譲渡に関わる税金

不動産取得税

本則 固定資産税評価額×4%

ただし取得税には軽減が用意されており、一般的なファミリーサイズの住宅を購入する場合には税金がかからないケースが多いです。

詳細やケーススタディについて解説▼

譲渡所得税(都民税、住民税込み)

購入時よりも売却金額が高く、譲渡所得が発生した場合は、その所得に応じて所得税が発生します。(確定申告が必要)

給与などの所得とは合算されない分離課税になっているため、単純に不動産の譲渡によって得た利益に応じて税額が増減します。

例:譲渡所得税=譲渡益×20.315%(長期譲渡所得の場合)+復興特別所得税2.1%

保有していた期間の長さによって税率が優遇されたりと、うまく利用すれば所得税がかからないような特例が数多く用意されています。

詳細な計算方法と特例の要件、特例の併用についてはこちらをご参考ください▼

不動産の相続税

不動産の相続税の計算は、路線価(相続税評価額)を用いて計算をします。

相続税の課税対象になった相続人は、被相続人の死亡を知った日から10カ月以内に相続税の申告をすると同時に、原則として現金で納税する義務があります。

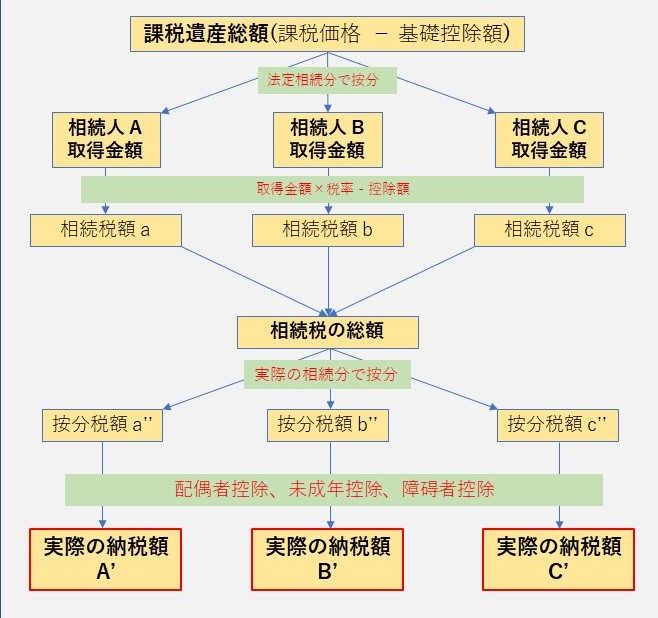

相続税は不動産や現金などを含めた相続財産の総額をもとに、以下のように算出していきます。

※控除には課税価格の基礎控除、税額の控除、各種特例での控除があるので混同しないように注意

①課税価格を算出

課税価格=相続財産総額 - (相続債務 + 葬式費用+生命保険の非課税枠等)

②課税遺産総額を算出

課税遺産総額=課税価格合計額 - 基礎控除額

※【基礎控除額】3,000万円+600万円×法定相続人の数

③各相続人の取得金額を算出

取得金額=課税遺産総額 × 各人の法定相続分

④各相続人の仮の相続税を算出

仮の相続税額=取得金額 × 税率※1 - 控除額※1

⑤仮の相続税を合計して相続税総額を算出

⑥実際の各相続人の納付額を算出

実際の納付額=相続税総額 × 各相続分 - 各種控除(配偶者控除等)

もし課税遺産総額が基礎控除以下ならば相続税が発生しないため、相続税の申告義務はありません。

※1【税率と控除額】

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 無し |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

贈与税

贈与税は、贈与を受けた側が支払う税金です。

贈与税=(贈与財産課税標準額 – 基礎控除額110万円)×税率 – 控除額

不動産に限らず、年間で合計110万円までは課税しないとする非課税枠(基礎控除額)が用意されています。

贈与税には「住宅取得等資金の特例」や通称「おしどり贈与」などの特例が用意されているので上手に利用したいところです。

贈与税で気を付けたいのは、実質的に金銭のやり取りをしていなくても贈与とみなされ課税対象になる可能性がある点です。

ケーススタディも含めて詳しく解説しています▼

■不動産の維持に関わる税金

固定資産税

土地や建物、償却資産に対して課される税金です。

固定資産税=課税標準額(固定資産税評価額×特例率等)×1.4%

※固定資産税は地方税のため、自治体によっては税率が1.5%や1.6%に設定されていることもあります。

固定資産税と後述の都市計画税には、住宅用の大幅な軽減が用意されていますが、軽減を受けるためには取得翌年の1月31日までに自ら申告する必要があります。

| 固定資産税 | 都市計画税 | |

| 税率 | 1.4% | 0.3% |

| 戸建て住宅 | 3年間 固定資産税額を1/2に減額 | 軽減なし |

| マンション等の住宅 (3階建て以上の耐火・準耐火建築物) | 5年間 固定資産税額を1/2に減額 | 軽減なし |

| 小規模宅地 (住宅1戸につき200㎡までの部分) | 評価額を1/6に軽減 | 評価額を1/3に減額 |

| 一般住宅用地 (200㎡を超える部分) | 評価額を1/3に軽減 | 評価額を2/3に減額 |

上記は一般住宅の軽減で、長期優良住宅の場合は減額期間がさらに長くなります。

都市計画税

都市計画区域内の土地・建物に課される税金で、通常は固定資産税と合わせて支払うことになります。

都市計画税=課税標準額(固定資産税評価額×特例率等)×0.3%

※地方自治体によっては税率が0.3%未満の地域もあり。

更地や商業用地では軽減特例が使えない

住宅が建っている土地を「宅地」や「住宅用地」と呼び、更地・雑種地・商業用地などを「非住宅用地」と呼びますが、固都税額は住宅用地か非住宅用地かで大きく異なります。

非住宅用地では前述の1/6や1/3の軽減特例が利用できません。

結果、更地の固定資産税は住宅用地よりも約4.2倍高くなるなど、税金の負担が大きくなります。

計算の根拠や仕組みについてはこちらの記事で解説しています。

↓

コメント